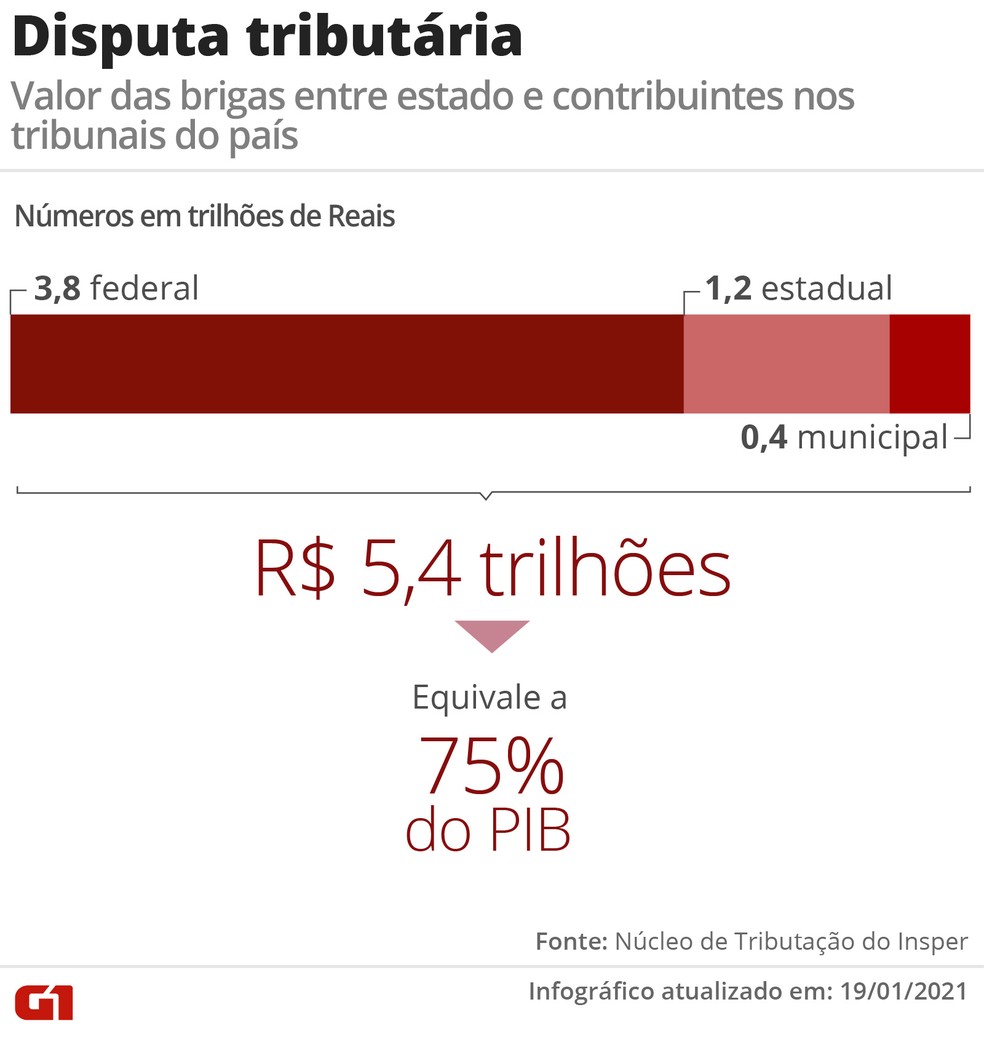

Em um sistema tributário caótico e que afasta investimentos, há uma cifra que chama a atenção: a disputa judicial entre Estado e contribuintes já soma R$ 5,4 trilhões, montante que equivale a 75% do Produto Interno Bruto (PIB).

“Esse número (de 75% do PIB) é bastante representativo do quão oneroso e desafiador é investir no país”, afirma Lorreine Messias, pesquisadora do Núcleo de Tributação do Insper e uma das autoras do levantamento. “É claramente uma medida de insegurança jurídica, de disputas bilionárias, de gastos acima da média com advogados e contadores, aos quais essas empresas têm de incorrer para operar no país.”

Os números integram um estudo do Núcleo de Tributação do Insper, que mapeou e detalhou boa parte das disputas existentes nos tribunais brasileiros até o fim de 2019. Além da União, o levantamento engloba os 26 estados e o Distrito Federal, 24 capitais e cerca de 4 mil municípios.

E quanto maior o gasto, menor o lucro. “Isso significa uma taxa de retorno menor para as companhias, comparativamente a outros países. Quando eu olho o Brasil e olho outros emergentes, do ponto de vista tributário, esses outros países se tornam muito mais interessantes”, destaca Lorreine.

As empresas brasileiras perdem, em média, 1.501 horas ou 62,5 dias por ano para calcular e pagar os seus impostos, segundo o Banco Mundial. A pior marca dentre 190 países analisados.

Dos R$ 5,4 trilhões em disputas tributárias, a maior parte envolve a União – são cerca de R$ 3,8 trilhões (ou 52,7% do PIB). Estados concentram R$ 1,17 trilhão (16,2% do PIB), e capitais e demais municípios respondem por R$ 439,6 bilhões (6% do PIB).

Disputa tributária — Foto: Wagner Magalhaes/Arte G1

Sistema caótico

Há uma série de razões que explicam por que o Brasil criou um sistema tão caótico. A primeira é a complexidade: “União, 26 estados e o Distrito Federal e mais de cinco mil municípios podem legislar sobre as várias áreas da tributação”, explica Breno Vasconcelos, também pesquisador do Insper e coautor do estudo.

Além dessa fragmentação de competências, há ainda uma produção excessiva de regras tributárias, alertam os especialistas.

Dados do Tribunal de Contas da União (TCU) mostram que 337 mil normas foram editadas desde a Constituição de 1988, as quais, muitas vezes, ganham novas interpretações com o passar do tempo. “Isso cria um ambiente de enorme insegurança”, destaca Vasconcelos.

Os processos também são extensos e demorados: o tempo médio de um litígio tributário no Brasil é de quase 19 anos, segundo a consultoria EY (antiga Ernest & Young).

No dia a dia da TMSA, uma empresa fabricante de máquinas e equipamentos, a incerteza provocada pelo sistema tributário fica evidente. A companhia fatura R$ 300 milhões por ano, mas já acumula um terço disso em disputas com o fisco. Ao todo, tem pendentes 50 ações tributárias, parte de iniciativa própria e outra parte aberta pela Receita Federal.

Para dar conta da demanda, a empresa teve de criar um departamento apenas para lidar com os impostos.

“Na nossa área fiscal, se juntarmos desde o pessoal que faz recebimento de notas até a etapa final, além do jurídico, falamos de 25, 30 pessoas. É um absurdo”, diz Mathias Elter, presidente da TMSA. “Entre 3% e 5% da nossa força de trabalho lida com o fisco. É um verdadeiro caos.”

Guerra entre Estados

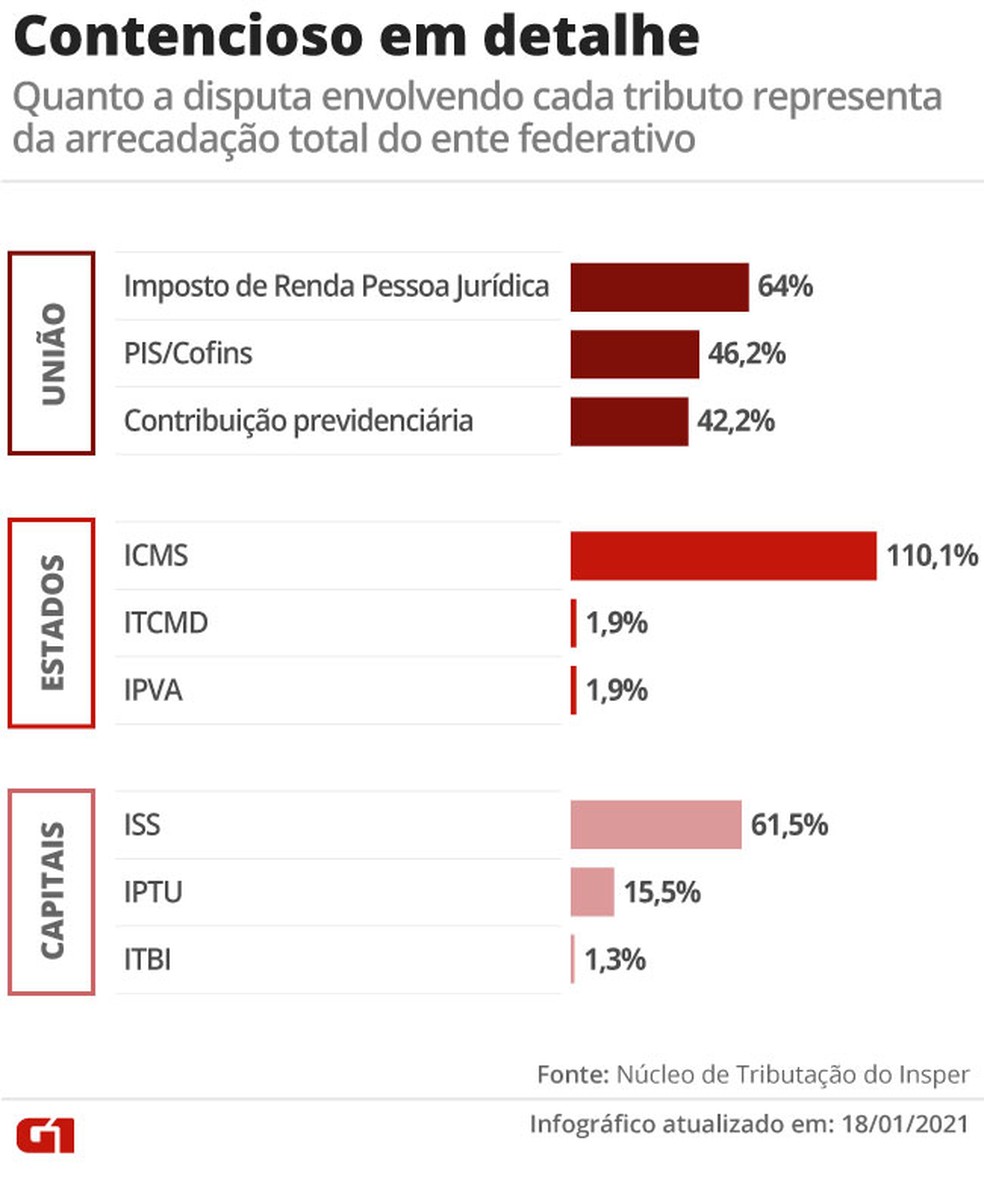

O estudo do Insper também apurou que a disputa envolvendo alguns tributos chega a superar – e muito – toda a arrecadação.

Uma das maiores distorções é observada no Imposto sobre a Circulação de Mercadorias e Serviços (ICMS). O valor das ações envolvendo apenas esse tributo equivale, por exemplo, à toda a arrecadação dos Estados do país em 2019, segundo o levantamento. Dado, que segundo os pesquisadores, está subestimado, já que nem todos os governos detalham o contencioso por tipo de imposto.

O ICMS é a principal fonte de receita dos Estados e tem uma legislação própria em cada unidade da federação, o que estimula a chamada guerra fiscal. Ou seja, uma concessão desmedida de benefícios tributários com o objetivo de atrair empresas e investimentos.

“Esses números deixam claro que a discussão sobre a reforma tributária não pode se furtar de olhar para os tributos subnacionais, em especial o ICMS”, alerta Lorreine.

Na esfera federal, a maior distorção está no Imposto de Renda da Pessoa Jurídica (IRPJ). O contencioso representa 64% de toda a arrecadação federal em 2019. Já nos municípios, o gargalo está no Imposto Sobre Serviços (ISS), que acumula disputas equivalentes a 61,5% da receita de todas as capitais no ano passado.

Contencioso em detalhe — Foto: Wagner Magalhaes/Arte G1

Reformas em discussão

A solução para reduzir esse contencioso trilionário passa, obrigatoriamente, por uma reforma do sistema de impostos, alertam analistas.

No ano passado, a equipe econômica apresentou uma proposta considerada tímida, com abrangência apenas federal. O texto propõe a unificação do PIS-Cofins, com alíquota única de 12% para as empresas e de 5,8% para instituições financeiras.

Ministro da Economia entrega ao Congresso primeira parte da proposta de reforma tributária

O projeto está parado em uma comissão mista do Congresso, que também analisa outros dois textos, mais amplos, vindos da Câmara dos Deputados e do Senado Federal.

A proposta da Câmara prevê a substituição de cinco tributos federais, estaduais e municipais (PIS, Cofins, IPI, ICMS e ISS) por um só, o Imposto sobre Bens e Serviços (IBS).

Já a do Senado prevê a união de nove tributos (também dos três níveis da federação: ICMS, ISS, IPI, PIS, Cofins, Cide, Pasep, IOF e Salário-educação) para criar o Imposto Sobre Operações de Bens e Serviços (IBS).

“As propostas que estão no Congresso precisam ser adaptadas e tornadas mais compatíveis, já que em alguns casos elas se sobrepõem”, diz o sócio e economista da Kairós Capital, André Loes. “Se a gente tivesse um esforço de compatibilizar essas propostas, que são boas, nós conseguiríamos ter uma redução da complexidade e das possibilidades de se gerar contencioso.”